良品铺子还通过团购、O2O、大客户等渠道拓展线下销售。给人的总体印象是积极、不高冷,什么渠道都可以尝试,但只有验证后才发力。

3)线上百花齐放

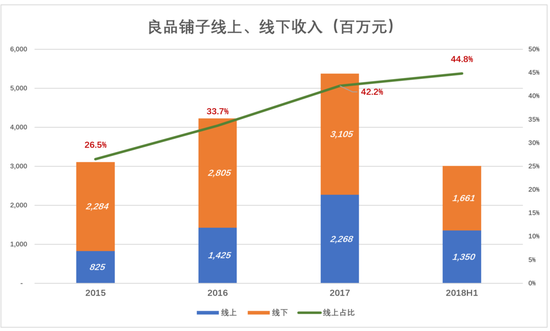

时至今日良品铺子线下收入仍然高于线上。线上增速先疾后缓逼近50%一线。

2015年,线下收入22.8亿,线上8.25亿、占总收入的26.5%。2018年H1,线上、线下收入分别为16.6亿、13.5亿,线上占比达44.8%。

良品铺子将线上分为B2B、B2C两大部类。前者是良品铺子向京东自营、天猫超市、唯品会及其它线上经销商供货,后者是良品铺子到天猫、京东开旗舰店及通过良品APP向消费者销售。

良品铺子在线上以2C为主、2B为辅,全力发展2C、不拒绝2B。

2015年线上2C收入6.23亿,2B收入2.02亿、占线上销售收入的24.4%。2018年H1,2C、2B收入分别增至9.96亿、3.54亿,2B收入占比仍然只有26.2%。

既然以B2C为主,天猫旗舰店自然是良品铺子最重要的阵地。2017年,天猫旗舰店收入达12.35亿,占线上总收入的54.5%,占B2C收入的67.6%。

B2B业务是格局是京东自营和天猫超市“你追我赶”,2016年、2017年,天猫超市分别比京东自营多卖4000万、8000万。

2018年H1,天猫超市落后500万,因“双十一”在下半年,料想2018全年销售额还是天猫超市更高。

天猫旗舰店+天猫超市,来自天猫的销售收入占良品铺子线上收入的60%以上,2018年H1为64.7%。

“真实毛利润率”偏低

1)转型顺利的原因

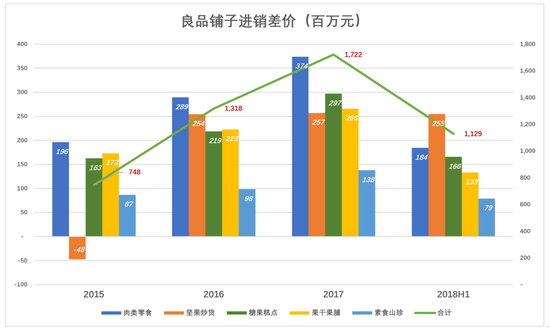

良品铺子卖什么最赚钱?以前的答案是肉类零食,2017年这个品类进销差价为3.74亿。

2018年H1,最赚钱的零食首次变为坚果炒货,进销差价2.55亿,比肉类零食多赚7100万。2017年,良品铺子的商品进销差价达17.2亿,2018年H1为11.3亿。

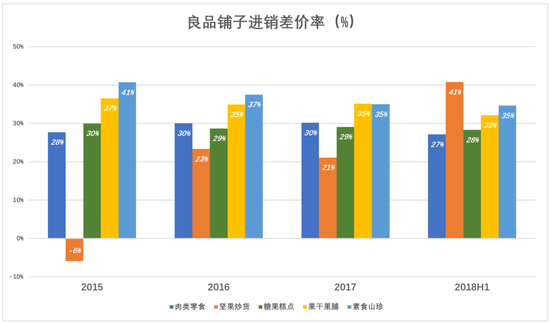

如果看进销差价率,最赚钱的是素食山珍,2015年高达41%。2018年H1,坚果炒货差价率达41%,素食山珍滑到35%。肉类零食差价率不到30%,相对而言是最低的。

进销差价率体现了良品铺子的两大核心能力:

一是供应链管理,在保质保量的基础上,尽可能压低进货价格。2015年坚果炒货赔钱,问题多半出在货源上。

二是品牌及定价策略。树立良好的品牌形象,质量让消费者放心,定价就比较主动了。想扩大销量,就让价格与竞品对齐或者稍微低一些,想增加利润就把价格定高一些。另外,除部分全渠道推广单品外,均为不同规模商品,线上、线下分别制造价格策略,单独定价。

良品铺子从单一线下转到“线上线下一体化”比苏宁顺利,有两个主要原因:一是进销差价大,有腾挪空间;二是零食“非标”、消费者不便比价。

苏宁主营家电,但家电零食毛利润率已经很薄,而且生产什么款型是厂家的事。即便厂商为照顾电商,特意推出与线下不同的款型,苏宁获得的自主性、灵活性无法和良品铺子比。