在美国期权市场中,买卖期权的关系涉及多个关键要点,这些要点在市场的各个方面都有着具体体现。

首先是权利与义务的不对等性。期权买方支付权利金后,获得了在特定时间以约定价格买卖标的资产的权利,但不承担必须执行的义务。而期权卖方收取权利金,却承担着在买方要求执行期权时必须履约的义务。例如,一位投资者买入一份股票看涨期权,当股票价格上涨到约定价格以上时,他可以选择执行期权获利;若股价未达到约定价格,他可以放弃行权,损失的仅仅是当初支付的权利金。而对于期权卖方而言,一旦买方要求行权,就必须按照约定价格卖出股票。这种权利与义务的不对等,体现了期权交易的灵活性和风险收益的差异性。

其次是风险与收益的特征。期权买方的最大损失是支付的权利金,理论上收益可以无限大。比如买入看涨期权,当标的资产价格大幅上涨时,收益会随着价格的上升而不断增加。而期权卖方的最大收益是收取的权利金,理论上损失可能无限大。以卖出看跌期权为例,如果标的资产价格大幅下跌,卖方需要按照约定价格买入资产,可能面临巨大损失。这种风险与收益的特征,使得不同风险偏好的投资者可以根据自身情况选择合适的交易策略。

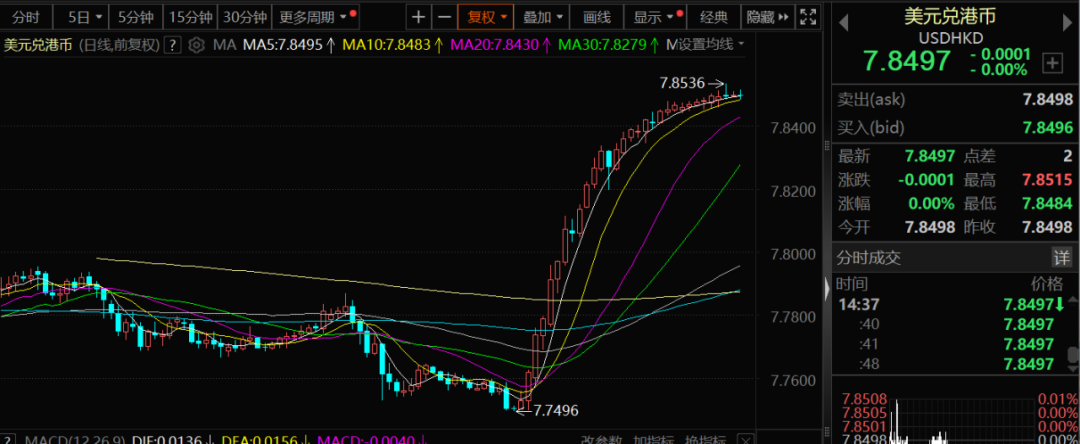

再者是价格波动与市场预期。期权价格受到多种因素影响,其中标的资产价格波动和市场对未来的预期是重要因素。当市场预期标的资产价格波动较大时,期权的权利金会相应提高。因为价格波动大意味着期权买方获利的可能性增加,卖方承担的风险也增大,所以会要求更高的权利金补偿。例如,在市场出现重大事件前,如美联储利率决议公布前,相关金融期权的价格往往会出现波动,反映了市场对未来不确定性的预期。

下面通过表格对比期权买方和卖方的关键要点:

对比项目 期权买方 期权卖方 权利义务 有权利,无必须履约义务 有收取权利金权利,有履约义务 风险收益 最大损失为权利金,收益可能无限 最大收益为权利金,损失可能无限 价格影响 期望价格朝有利方向大幅波动 希望价格稳定或朝有利方向小幅波动这些要点在美国期权市场的交易机制、投资者行为和价格形成等方面都有着显著体现。投资者通过对这些要点的深入理解和把握,可以更好地制定交易策略,管理风险,在期权市场中实现自己的投资目标。

(:贺